Dalam melakukan aktivitas ekonomi sehari-hari, kamu akan menemui beberapa jenis pajak yang berkaitan dengan nilai transaksi. Tak banyak konsumen yang tahu tentang pajak yang dibebankan pada konsumen maupun para pedagang. Umumnya terdapat 2 jenis pajak yang sering ditemui dalam transaksi ekonomi masyarakat Indonesia, yaitu Pajak Pertambahan Nilai dan juga Pajak Penghasilan. Untuk lebih jelasnya, yuk simak penjelasan Qoala berikut ini!

Apa itu Pajak Pertambahan Nilai atau PPN

Pajak Pertambahan Nilai (PPN) adalah pajak yang dipungut pada saat penyerahan Barang Kena Pajak (BKP) dan/atau Jasa Kena pajak (JKP). Artinya, pajak ini ditambahkan dan dipungut setiap kali transaksi terjadi. Penerapannya dalam transaksi ekonomi berkaitan dengan penjual yang sudah dikukuhkan menjadi Pengusaha Kena Pajak (PKP) harus membuat faktur pajak elektronik sebagai bukti pemungutan PPN kemudian melaporkannya setiap bulan melalui SPT Masa PPN.

Dalam hal ini, pihak yang membayar pajak adalah pihak pembeli. Sehingga pihak yang berkewajiban memungut, menyetor dan melaporkan PPN adalah para pedagang/penjual, tapi yang berkewajiban membayar PPN adalah Konsumen Akhir. Peraturan tentang skema ini sudah diatur sejak 1 Juli 2016, dimana PKP se Indonesia wajib membuat faktur pajak elektronik untuk menghindari penerbitan faktur pajak fiktif kepada lawan transaksinya.

Apa Itu Pajak Penghasilan atau PPh?

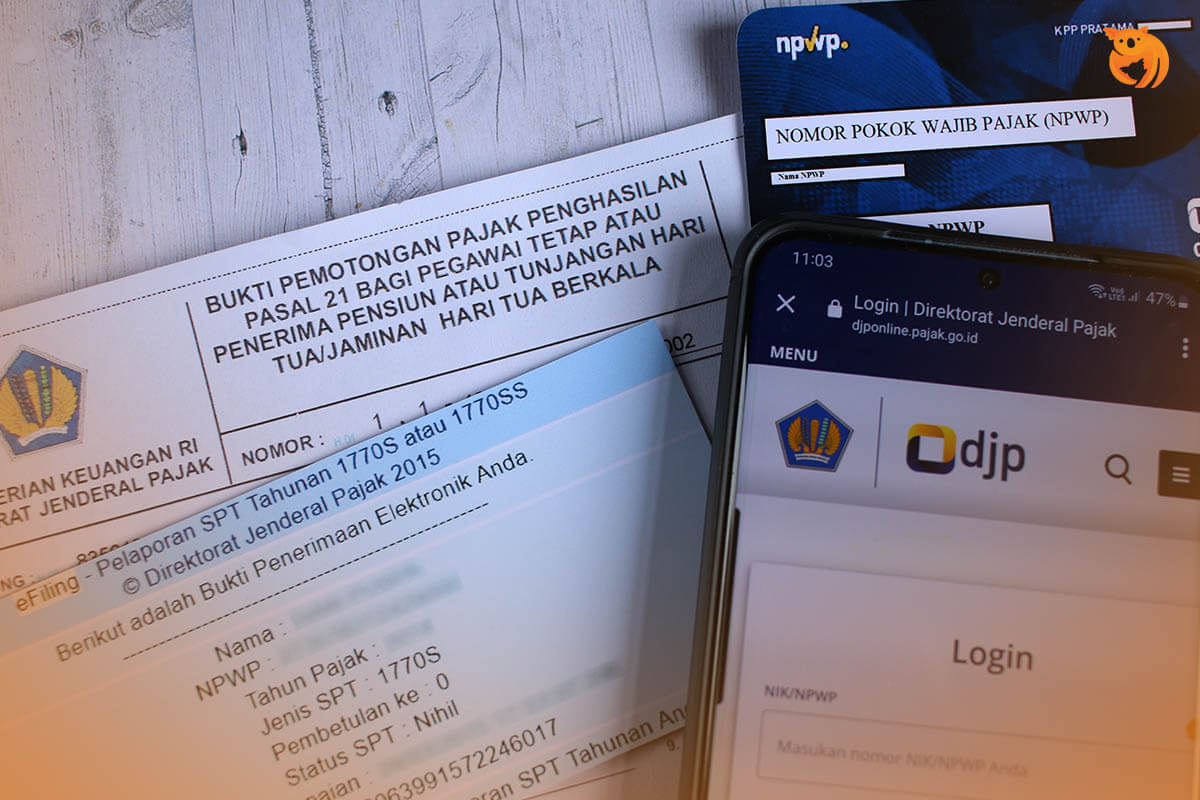

Pajak Penghasilan (PPh) merupakan pajak yang dikenakan kepada setiap tambahan nilai kemampuan ekonomis yang diterima oleh Wajib Pajak (WP). Pajak Penghasilan ini bisa didapat dari dalam maupun luar negeri yang dapat menambah kekayaan tiap Wajib Pajak. Ketentuan dari PPh ini bisa dibebankan pada perorangan atau suatu badan usaha yang memiliki NPWP seperti Perseroan Terbatas, perusahaan Firma, Perseroan Komanditer, dan lainnya.

Ada pula PPh yang dibebankan pada perseorangan yang termasuk dalam upah, gaji, tunjangan, dan honorarium, serta pembayaran lainnya yang terhubung dengan jasa atau kegiatan yang menjadi penghasilan. Perihal PPh ini sudah diatur dalam UU mengenai perpajakan, dan untuk pajak penghasilan perseorangan diatur dalam Pasal 21.

Perbedaan PPN dan PPh

Meski merupakan pungutan yang berkaitan dengan Wajib Pajak dan transaksi ekonomi, namun kedua jenis pajak ini bisa dibedakan berdasarkan objek pajak, tarif, serta perlakukan perpajakannya. Secara mendasar, beberapa perbedaan antara PPN dan PPh adalah sebagai berikut:

- PPN berlaku bagi setiap proses produksi atau distribusi, sedangkan PPh berlaku pada setiap penghasilan yang dimiliki oleh wajib pajak.

- PPN dibebankan kepada konsumen akhir dan bukan oleh produsen, sedangkan PPh dibebankan kepada pihak yang memiliki penghasilan.

- PPN terdiri dari pajak masukan dan pajak keluaran, sedangkan PPh terdiri dari beberapa jenis pajak yang meliputi PPh 21, PPh 22, PPh 23, PPh 25, dan PPh 29.

- Beban PPN tarifnya sebesar 10% sedangkan beban PPh tarifnya sesuai dengan jenis PPh-nya.

Cara menghitung PPN

Sesuai dengan definisi PPN diatas, maka untuk bisa mendapatkan penghitungan besaran tarif pajak yang dibebankan harus dihitung berdasarkan besaran transaksi barang atau jasa yang menjadi objek pajaknya. Dalam Undang-Undang No.7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan (UU HPP) pemerintah telah menaikkan tarif PPN secara bertahap. Dimulai pada April 2022 sebesar 11%, kemudian naik menjadi 12% pada tahun 2025.

Sebelum mulai menghitung besaran tarif PPN, terlebih dahulu harus dipahami bahwa penghitungan harus didasarkan pada Dasar Pengenaan Pajak (DPP) yang berkaitan dengan harga jual, penggantian, nilai impor, nilai ekspor, atau nilai lain yang digunakan sebagai dasar penghitungan pajak terutang.

Secara teknis, skema penghitungan pajak bisa dirinci seperti berikut ini:

- PKP Penjual memungut atau memotong PPN dari hasil penjualan barang/jasa pada transaksi.

- PKP Penjual menerbitkan Faktur Pajak Keluaran sebagai bukti telah melakukan pemungutan PPN atas barang/jasa yang dibeli kemudian diserahkan pada PKP Pembeli.

- PPN yang dipungut sudah berada di pihak PKP Penjual namun belum disetorkan kepada pemerintah, maka disebut sebagai PPN Terutang.

- Pajak Pertambahan Nilai bisa dihitung dengan cara melakukan perkalian tarif PPN dengan Dasar Pengenaan Pajak berupa harga jual, penggantian, nilai impor, nilai ekspor, atau nilai lainnya.

Rumus untuk menghitung PPN Terutang bisa dilihat seperti ini:

Besaran PPN = Tarif PPN x DPP

Berikut ini adalah beberapa contoh skema penghitungan besaran PPN dari PKP tertentu, penyerahan atas kendaraan bermotor bekas, dan juga penyerahan emas perhiasan atau jasa terkait emas perhiasan.

PKP tertentu yang dimaksudkan ini bisa mengkreditkan PPN Masukan dengan penghitungan Pajak Masukan seperti di bawah ini:

60% Pajak Masukan berasal dari Pajak Keluaran untuk penyerahan Jasa Kena Pajak (JKP)

70% Pajak Keluaran dari Pajak Masukan untuk penyerahan Barang Kena Pajak dengan mengalikan tarif PPN 11% dengan DPP.

Cara Menghitung PPN Terutang

Untuk memahami cara menghitung PPN terutang terlebih dahulu mengurangi Pajak Keluaran dengan Pajak Masukan yang dapat dikreditkan. Dengan ini penghitungan PPN terutang yang disetor setiap masa pajak oleh PKP tertentu adalah sebesar 4% dari DPP untuk transaksi penyerahan JKP, dan juga sebesar 4% dari DPP untuk penyerahan PKP.

Cara Menghitung PPN bagi PKP penyerahan kendaraan bermotor bekas

Untuk menghitung PPN bagi PKP yang melakukan penyerahan kendaraan bermotor bekas yaitu sebesar 1% dari DPP berupa peredaran usaha. Lalu besarnya Pajak Masukan yang bisa dikreditkan ini dihitung menggunakan pedoman penghitungan pengkreditan PPN Masukan, yaitu sebesar 90% dari Pajak Keluaran. Perlu diingat jika ketentuan ini berlaku bagi PKP yang melakukan penyerahan atas kendaraan bermotor bekas secara eceran.

Cara Menghitung PPN terkait emas perhiasan

Berbeda lagi dengan besaran PPn untuk barang atau jasa terkait emas perhiasan terutang, yaitu besaran tarif yang dibebankan adalah 11% dikalikan dengan DPP 20% dari harga jual emas perhiasan atau nilai penggantian. Besaran dari DPP harga jual perhiasan ini didapatkan dari selisih antara harga jual emas perhiasan dikurangi dengan harga emas batangan 24 karat yang terkandung di dalamnya sebagai pengganti seluruh bahan baku pembuatan emas perhiasan.

Cara Menghitung PPh

Sebelum membahas besaran objek pajak penghasilan yang dibebankan pada setiap orang, perlu dipahami bahwa penghasilan bukan hanya sekedar gaji atau upah pokok yang diterima setiap bulan, tapi juga termasuk tunjangan dan besaran rutin yang bisa diakumulasikan selama satu tahun. Ini disebut dengan penghasilan kotor. Padahal, Pajak Penghasilan ini dikenakan pada penghasilan bersih yang diterima selama satu tahun. Jadi, untuk bisa mendapatkan informasi terkait besaran penghasilan bersih, maka kamu perlu menghitungnya dengan cara penghasilan kotor dikurangi dengan biaya untuk mendapatkan, menagih, dan memelihara penghasilan yang di dalamnya mencakup biaya pensiun, hutang, dan kredit bank.

Cara Menghitung Penghasilan Tidak Kena Pajak (PTKP)

Setelah mendapatkan informasi terkait penghasilan bersih selama satu tahun, maka selanjutnya adalah melakukan penghitungan terkait Penghasilan Tidak Kena Pajak (PTKP) yang dimaksudkan untuk mengetahui Penghasilan Kena Pajak (PKP).

Setelah Mengetahui jumlah Penghasilan Tidak Kena Pajak, maka para wajib pajak yang penghasilannya sebesar PTKP atau di bawahnya tidak diwajibkan untuk membayar Pajak Penghasilan.

Adapun beberapa kriteria dari tarif Penghasilan Tidak Kena Pajak yang berlaku meliputi:

- Penghasilan Rp54.000.000 per tahun untuk diri wajib pajak orang pribadi.

- Penghasilan tambahan Rp4.500.000 untuk wajib pajak yang telah menikah.

- Penghasilan Rp54.000.000 untuk istri jika penghasilannya digabung dengan penghasilan suami

- Penghasilan tambahan Rp4.500.000 untuk setiap anggota keluarga sedarah dalam garis keturunan lurus serta anak angkat yang menjadi tanggungan sepenuhnya. paling banyak 3 orang untuk setiap keluarga.

Cara Menghitung Penghasilan kena Pajak (PKP)

Setelah mengetahui besaran Penghasilan Tidak Kena Pajak, maka untuk bisa mengetahui besaran Penghasilan Kena Pajak adalah dengan melakukan pengurangan antara penghasilan bersih per tahun dengan Penghasilan Tidak Kena Pajak. Dari hasil ini maka akan didapatkan sebuah nominal yang nantinya akan berkaitan dengan berapa persen Pajak Penghasilan yang harus dibayarkan melalui ketentuan berikut ini:

- PKP kurang dari Rp50.000.000, maka dikenakan tarif pajak 5%

- PKP antara Rp50.000.000 — Rp250.000.000, maka dikenakan tarif pajak 15%

- PKP antara Rp250.000.000 — Rp500.000.000, maka dikenakan tarif pajak 25%

- PKP di atas Rp500.000.000, maka dikenakan tarif 30%

Dari ketentuan di atas, maka langkah selanjutnya adalah mengkalikan besaran PKP dengan persentase yang sesuai sehingga didapatkan besaran Pajak Penghasilan yang harus dibayarkan dalam kurun waktu satu tahun.

Kesalahan Menghitung Besaran Pajak Penghasilan

Meski telah memahami skema penghitungan besaran Pajak Penghasilan seperti yang diinstruksikan di atas, masih banyak kesalahan yang dilakukan dalam menerapkan skema ini. Beberapa hal yang biasanya terlewat sehingga mendapatkan besaran Pajak Penghasilan yang tidak sesuai adalah sebagai berikut.

Biaya Jabatan Tidak Dihitung

Pada profesi tertentu terdapat biaya jabatan yang harus dimasukkan ke dalam skema penghitungan Pajak Penghasilan seperti pada karyawan swasta, BUMN, atau PNS. Biaya jabatan ini berupa biaya untuk mendapatkan, menagih, dan memelihara penghasilan. Secara umum, besaran dari biaya jabatan ini adalah 5% dari pendapatan bruto. Jika biaya jabatan ini tidak dimasukkan dalam skema penghitungan, maka hasil akhirnya tidak akan sesuai.

Persentase Tidak Sesuai Penghasilan Kena Pajak

Besaran persentase Penghasilan Kena Pajak telah diatur dalam PPh Pasal 17 seperti yang telah dijelaskan di atas. Namun pada penerapannya, seringkali tidak sesuai antara besarnya PKP dengan persentase sehingga tidak didapatkan hasil yang tepat dalam penghitungan Pajak Penghasilan.

Penghasilan Tidak Kena Pajak Tidak Sesuai

Kesalahan yang sering juga terjadi pada penghitungan Pajak Penghasilan ini adalah kesalahan dalam menghitung Penghasilan Tidak Kena Pajak (PTKP) saat mengisi formulir. Perlu diingat kembali jika PTKP ini adalah jumlah penghasilan yang tidak dikenai wajib Pajak Penghasilan karena penghasilannya di bawah ketentuan yang ditetapkan. Namun jika salah dalam menghitungnya, maka seseorang yang sebenarnya tidak diwajibkan membayar Pajak Penghasilan ternyata masuk ke dalam wajib Pajak Penghasilan.

Nah, itulah ulasan lengkap perencanaan keuangan mengenai perbedaan PPN dan PPh yang perlu kamu tahu. Dengan tahu rumus dan penghitungannya, kamu akan lebih mudah dalam menghitung pajak dengan benar dan tepat. Semoga bermanfaat!